海外FXで安全に節税する方法は4つ!そのやり方を詳しく解説

海外FXなど、給与以外の副収入により所得が年間20万円を超えた場合あるいは年間38万円を超えた場合、国民は確定申告の義務が生じます。

- 給与所得者…年間20万円から確定申告

- 非給与所得者…年間38万円から確定申告

しかし、多少なりとも節税したいのが本音ですよね。

そこで今回は、海外FXで節税する方法4つをご紹介します。すぐに実践できるものから、時間や労力こそかかりますが大幅に減税できる方法までありますのでぜひご参考ください。

海外FXでの税金の基本

海外FXは国内FX同様、税金を収める義務がありますが、税区分が異なるため、税率が異なります。

しかし、いくら稼ぐとどのくらい引かれるのか?自分は税金を収める対象なのか?はたまた、会社にバレてしまうのではないか?など不安や疑問があるかたも多いのではないでしょうか。そんな方のためにまずは海外FXの税金に関する基本情報をご紹介していきます。

海外FXと国内FXの税金の違い

先ほど述べたように、国内FX同様、海外FXにも給与所得者には20万円、非給与所得者には38万円を超える所得が発生した場合、納税義務があります。

| 海外FX | 国内FX | |

|---|---|---|

| 所得区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 累進課税 | 一律20% |

| 損益通算 | 雑所得、総合課税方式 に分類される項目※1 |

先物取引に係る雑所得等 に分類される項目※2 |

| 損失繰越 | 不可 | 3年分が可能 |

※1雑所得、総合課税方式…複数の海外FX業者間の損益やアフィリエイト収益など

※2先物取引に係る雑所得等…複数の国内FX業者間の損益や不動産売買、株式投資など

海外FXはすべての所得の合計金額から納税

海外FXでは総合課税で納税額が決まります。総合課税の場合、海外FXの所得や、会社から受け取る給与所得、その他所得をすべて合算した金額から納税額を計算します。この総合課税は合計所得に応じて税率が異なり、住民税は一律10%です。これを累進課税と言います。

| 合計所得 | 所得税率 | 控除額 | 住民税 |

|---|---|---|---|

| ~195万円 | 5% | 0円 | 10% |

| 195~330万 | 10% | 9万7,500円 | 10% |

| 330~695万 | 20% | 42万7,500円 | 10% |

| 695~900万 | 23% | 63万6,000円 | 10% |

| 900~1,800万 | 33% | 153万6,000円 | 10% |

| 1,800~4,000万 | 40% | 279万6,000円 | 10% |

| 4,000万~ | 45% | 479万6,000円 | 10% |

一方、国内FXでは、申告分離課税を適用しており、所得ごとに個別勘定して、それぞれの所得に対して一律20%を納税しなければなりません。

https://fx-maruwakari.com/tax-classification

所得が340万円未満であれば海外FXがお得

先ほどの表を見て分かる通り、海外FXは累進課税なので稼げば稼ぐほど税率が上がっていきます。

そのため、合計所得が330万円以内であれば税率は所得税10%+住民税10%なので、国内FXと変わりません。そこからさらに控除として9万7,500円があるため、おおよそ給与以外の所得が340万円以内であれば、国内FXと同様、もしくは少額になります。

会社にバレずに納税する方法

会社勤めの給与所得者は、勤め先で源泉徴収され、給与分の税金は自動的に納められています。

そのため、海外FXで得た所得は個人で別途支払えばFXをしていることが会社にバレません。しかし翌年の源泉徴収の際、勤め先には前年の給与以外にも、個人で申告した海外FXなどの所得を合算した金額が通達されるため、会社にバレる可能性があります。

そこで安心なのがFXです。万が一会社にバレてしまっても、FXは副業にあたらないため、雇用規約の違反にはあたりません。

海外FXの節税方法

海外FXでは国内FXと異なり、累進課税なので利益が出れば出るほど税率が高くなることが分かりました。せっかく、利益をだしたのに税金が引き上げられるのはかなしいですよね。そんなときに参考にしていただきたい、節税方法をご紹介します。

青色申告をする(訂正あり)

青色申告には、最大65万円の控除で節税できるというメリットがあるため大きな節税対策になります。

しかし、個人の事業所得として申告することは、少々難しいようです。

経費を計上する

申告する際に経費を差し引くことで大幅な削減が望めます。FXの経費として計上できるものは以下のとおりです。

- パソコン

- パソコンモニター

- プロバイダー料金

- 電気代や家賃

- 有料ツール

- 商材・セミナー受講料

- 交際・宿泊・交通費

- 借金の利息

しかし、状況により経費として認められない場合もあるので、下記で詳しく解説していきます。

パソコン

FXをする際にパソコンを利用する人も多いかと思います。

しかし、FX用で購入したパソコンでない場合、経費として計上できない可能性があるのでご注意ください。基準としては、家族と共用のパソコンであったり、FX以外の娯楽としても利用している場合が経費として計上できない可能性があります。経費として計上できる場合、基本的に購入年にパソコンを経費として計上することができますが、10万円以上のパソコンの場合は減価償却(※)で計上します。

| パソコン代金 | 減価償却年数 |

|---|---|

| 10万円未満 | 1年で一括計上 |

| 10~20万円 | 3年に分けて計上 |

| 20万円~ | 4年に分けて計上 |

※減価償却…高額な備品を購入した際、その購入代金を分割して計上する方法です。経年劣化による資産価値の減少を元に算出されており、パソコンは最大4年にわたって減価償却をすることになります。(青色申告の場合、30万円以下の備品に関しては減価償却しなくても構いません。)

2021年の10月に120,000円のパソコンを購入した場合、2024年9月(3年間)まで減価償却することになります。

そのため12ヶ月×3=36ヶ月

120,000円÷36ヶ月=3,333円

月3,333円償却されるため

2021年10~12月は9,999円

2022年1~12月は39,996円

2023年1~12月は39,996円

2024年1~9月は29,999円

このように計上します。

パソコンモニター

FXをする際、複数のモニターを使用してチャートを確認することがほとんどです。こちらもパソコン同様、FX用に購入したパソコンモニターは経費として計上できます。

プロバイダー料金

自宅のPCでFXをする場合、インターネット環境は必要不可欠です。プロバイダー料金も経費として計上することが可能です。

しかしパソコン同様、FX以外の娯楽でも利用することがある場合は計上できないこともあるためご注意ください。

電気代や家賃

自宅の一室をFX専用部屋としている場合は、FX専用部屋の所有面積を算出できると経費として認められる場合があります。

しかし、専用の事務所などがある場合を覗いて、自宅を経費として計上することは難しいのでご注意ください。

有料ツール

FXで利用される主な有料ツールは、EAやチャートソフトではないでしょうか。これらはFX以外での利用用途がないため、基本的に経費として計上できます。

商材・セミナー受講料

FXで利益を出し続けるには、常に世界の経済情報やトレード知識を吸収しなければなりません。そのために、必要となるのがFXに関する書籍や、経済新聞や投資専門の新聞、経済専門のチャンネル契約費や、プロトレーダーのセミナーです。もちろんこれらもすべて経費の対象となります。

ただし、書籍や新聞など投資に関連しないものはすべて除外となるのでご注意ください。

交際・宿泊・交通費

セミナーに出席する際の懇親会の費用も経緯として計上できます。また、遠方のセミナーの場合、それに伴う宿泊費や交通費も経費に含まれます。

しかし、懇親会としての飲食代はFX関連と証明することが難しいため計上できない可能性が高いです。

文房具・事務用品などの消耗品

FXだけに使用したものであれば経費視することは可能です。

借金の利息

金融機関から借り入れてFXの証拠金として使った場合に、借金の利息は経費として認められます。

FXの場合、銀行での借り入れは困難なので、消費者金融などから借り入れるのが一般的です。

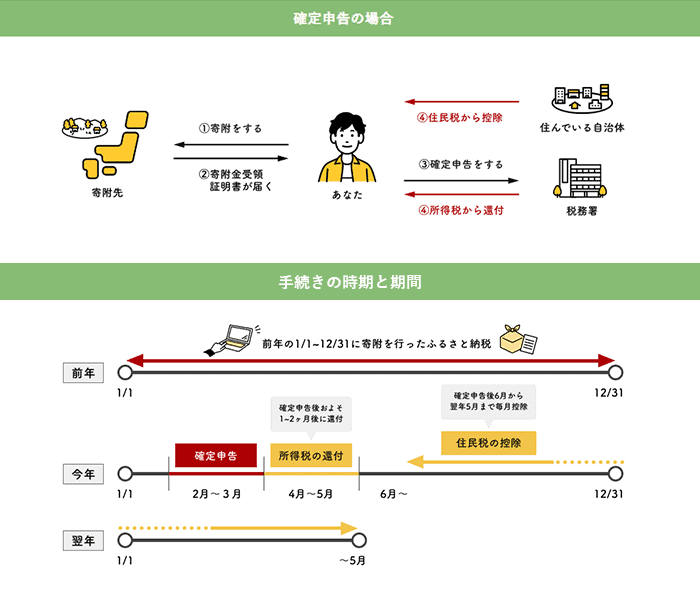

ふるさと納税をする

数年前から、話題のふるさと納税ですが、こちらももちろん減税対象になります。

ふるさと納税とは、生まれた故郷や応援したい自治体に寄付ができる制度です。

手続きをすると、寄付金のうち2,000円を超える部分については所得税の還付、住民税の控除が受けられます。

あなた自身で寄付金の使い道を指定でき、地域の名産品などのお礼の品もいただける魅力的な仕組みです。

出典:ふるさと納税サイト

ふるさと納税で控除を行うには、確定申告する方法とワンストップ特例の2種類があります。確定申告とワンストップ特例の違いは、寄付の上限回数や控除される税金の種類、申請方法です。控除される税金が異なりますが、どちらとも実質自己負担額は2,000円なので控除金額は同等です。

| 確定申告 | ワンストップ特例 | |

|---|---|---|

| 年間の寄付回数 | 上限なし | 5回まで |

| 申請方法 | 税務署に寄付金受領証明書を 確定申告書類とともに提出 |

寄付の都度、各自治体に 申請書と本人確認証明書を提出 |

| 控除される 税金の種類 |

所得税からの還付と 住民税からの控除 |

住民税から控除 |

| 申請期限 | 寄付した翌年の3月15日 | 寄付した翌年の1月10日必着 |

海外FXなど給与以外の所得がある場合は確定申告でしか、ふるさと納税の控除は受け付けていないのでご注意ください。

また、年間所得額に応じて控除額が定められています。そのため、まず自分はいくらまでふるさと納税で控除を受けられるのか確認しておきましょう。

出典:ふるさと納税サイト

法人化する

法人化するとなると、会社員や公務員は勤め先の規定から難しいですが、法人化することで節税できる場合があります。

- 役員報酬で調整

- 経費の幅が広がる

- 損益通算の幅が広い

- 含み損も計上できる

- 損失繰越が10年できる

先ほど経費としてご紹介したものは、FXにだけ関わる費用か否かの判断が非常に厳しいものでしたが、法人化すると会社に関わる出費がすべて経費として計上できます。

例えばパソコンです。個人トレーダーの場合、FX専用のパソコンでなければ経費として認められませんが、法人の場合登記されている住所に設置しているパソコンであれば受理されるケースが高まります。その他に、交際費なども経費として認められるケースが高いです。

しかしながら、法人化は継続的な利益を上げられるスキルが不十分な場合はデメリットでしかありません。なぜなら、法人化するまでの費用や、赤字であっても地方税を毎年納付しなければならないからです。この他にも法人にすると様々な規定があるため、興味のある方は下記記事にて詳しく解説しているので是非ご参照ください。

海外FXで節税する方法まとめ

海外FXは、累進課税なので340万円以下の所得の場合、国内FXよりお得ということが分かりました。また、FXで節税する方法は、2021年現在は経費・ふるさと納税・法人化の3種類あることが分かりました。経費とふるさと納税は誰でも手が出しやすい節税方法ですが、法人化は目安として年間900万円以上をコンスタントに稼ぐ方にしかおすすめできません。

また、法人はもちろん個人でFXをしている方も確定申告は必ず必要です。確定申告には、確定申告のソフトを使えば、知識がない方でもできますが、少しでも不安を感じた場合はお近くの税務署や税理士に相談しましょう。

GEMFOREX

GEMFOREX

XMtrading

XMtrading

is6FX

is6FX